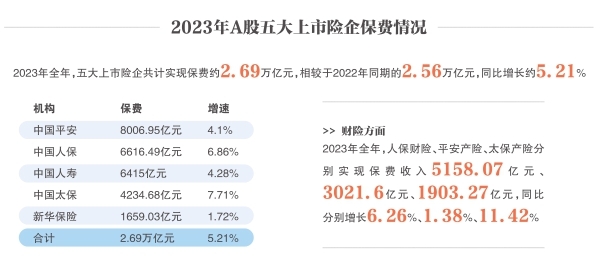

2023年全年“成績單”出爐,截至2024年1月17日,A股五大上市險企2023年保費收入均已披露。整體來看,2023年全年,中國人壽、中國人保、中國平安、中國太保、新華保險共計實現保費約2.69萬億元,相較于2022年同期的2.56萬億元同比增長約5.21%。

在利率下行、預定利率換擋等影響下,上市險企的保費收入實現了不錯的漲勢,不過,受負債端、資產端壓力等因素影響,保險股估值目前處于歷史低位。據業內預測,2024年,保險板塊估值會有修復空間。

壽險保費收入齊漲

整體看來,2023年全年,A股五大上市險企共計實現保費約2.69萬億元,相較于2022年同期的2.56萬億元同比增長約5.21%。

按照保費規模排序,中國平安、中國人保、中國人壽、中國太保和新華保險分別實現原保費收入8006.95億元、6616.49億元、6415億元、4234.68億元、1659.03億元。

分業務類型來看,壽險方面,除了前述的新華保險和中國人壽分別實現了1.72%和4.28%的保費正增長,平安人壽實現保費收入4665.4億元,同比增長6.21%;太保壽險實現保費收入2331.41億元,同比增長4.86%;人保壽險實現保費收入1006.34億元,同比增長8.56%,5家公司中增速最快。

整體來看,受預定利率換擋影響,壽險保費收入在2023年7月和8月迎來了一波高峰,從全年情況來看,各家公司也維持了不錯的漲勢。

在“報行合一”、利率下行等多重因素影響下,2024年上市險企壽險業務預期如何?光大證券分析師王一峰認為,在居民儲蓄意愿持續高企、銀行存款掛牌利率下調、銀行理財凈值化轉型后易受債市擾動進而產生持有期虧損情況以及資本市場波動較大背景下,預計儲蓄型保險產品仍然具備一定競爭力,2024年“開門紅”表現有望超預期。

中國企業資本聯盟副理事長柏文喜表示,“報行合一”政策將進一步規范保險銷售行為,抑制不正當競爭,有助于行業長期健康發展;然而,這也可能導致一些過度依賴銀保渠道和高傭金銷售的險企產生一定壓力,利率下行情況下,3%預定利率的保險產品無疑會更具競爭力,利好保險公司。

財險全年穩步增長

財險方面,2023年全年,人保財險、平安產險、太保產險分別實現保費收入5158.07億元、3021.6億元、1903.27億元,分別同比增長6.26%、1.38%、11.42%。綜合全年情況來看,三家公司均實現了穩步增長。

在業內看來,上市險企財險板塊保費有望穩健增長,綜合成本率或進一步優化。王一峰在相關研報中預測,重磅車型陸續上市及部分2023年末未交付訂單對2024年初汽車銷量將起到較好支撐作用,進而推動車險保費增速持續向好;非車險方面,在高風險業務逐步出清后,也有望在政策推動及經濟逐步修復下恢復較好增長水平,實現業務結構優化。預計隨著大災風險減弱及各險企持續壓降車險費用成本、出清非車險高風險存量業務,綜合成本率將迎來改善。

中信建投證券研報認為,展望2024年,財險行業馬太效應有望進一步強化,繼續看好頭部險企,政策利好有望助推宏觀經濟延續復蘇,資產端投資收益有望回暖。

保險股價或迎來修復

整體看來,2023年A股保險股在上半年經歷了上漲行情,但是進入下半年,尤其是四季度持續低迷。

當前保險股仍處于估值洼地,多只保險股處于“破凈”狀態。

在負債端保費持續上漲的背景下,保險板塊能否迎來估值修復?業內預計,在“開門紅”表現超預期以及經濟復蘇對資產端改善有所利好的背景下,保險股估值有望回升。

開源證券分析師高超預測,近期保險股超額下跌主要受資產端、負債端和政策端擔憂影響,目前上市險企估值位于歷史底部位置,或充分反映市場悲觀預期,“開門紅”超預期有望明顯緩解負債端擔憂,經濟復蘇利好資產端改善,繼續看好板塊左側機會。平安證券分析師團隊也認為,當前A股估值水平較低,結構性機會增加,將助力險企2024年投資收益率和凈利潤改善。建議關注保險行業長期配置價值。

(李秀梅)