屈宏斌匯豐銀行大中華區首席經濟學家

近來不少市場人士認為我國的債務—GDP之比已經達到臨界值,并可能會引發系統性風險,致使經濟增長脫離正軌。我們不認同這一觀點。簡單地將中國的債務—GDP之比與其他國家對比有失偏頗,因為債務率本身是多重因素共同交織的結果,需要從正確的角度來理解。

如何看待高負債的潛在危險?

隨著今年前幾個月經濟數據顯示企穩跡象,市場此前對經濟放緩的擔憂開始讓位于對高負債的憂慮。部分市場人士認為,鑒于中國目前的債務規模占GDP之比已達250%,這一水平已經嚴重過高且可能進一步引發更嚴峻的問題。基于這一認定而引申的政策建議為:政策制定者不應(或不能繼續)實施擴張性政策來支撐經濟增速,因為這將加劇債務負擔因而不可持續。部分人甚至認為,這將導致所謂的“明斯基時刻”,屆時貸款人將選擇退出,從而導致流動性緊縮。

這些擔憂未免夸大其詞。要理解我國的高債務問題,應將其置于我國高儲蓄率以及股權融資欠發達這一背景中看待。通過分析研究債務積累、儲蓄率以及金融體系結構之間的關聯,我們的結論是:如果將我國融資結構的特殊性考慮在內,目前看似較高的債務水平實質并沒有到過高的程度。結合實際,鑒于目前通縮風險仍然存在,適度的總需求管理政策措施有助于抑制債務通縮風險并支撐經濟增長,從而有利于供給側改革的順利推進。

圖1. 中國債務總規模(內債+外債)

資料來源:CEIC、國際清算銀行、財政部和匯豐銀行

中國債務規模究竟有多大?截至 2015 年,債務規模占GDP之比達到 249%。其中包括8,770 億美元外債(根據國際清算銀行數據),略高于中國整體外幣負債規模。其余均為國內債務,主要集中在企業(尤其是國企)部門。如果只包括政府負有償還責任的債務,截至 2015年末政府債務占GDP之比為44%。如果將政府的或有負債也包含在內,則政府債務總規模占 GDP之比約64%(如圖)。但即便是按照后者來看,政府負債總體仍屬可控。在這一結構基礎上,占GDP之比249%的債務總規模是過高了嗎?

我們認為不是,因為一個經濟體的負債水平很大程度是與金融中介活動的結構分不開的。經濟增長需要信貸支持,融資結構的差異在債務積累的速度上起非常重要的作用。在中國,有兩個因素需要考慮:一個是高儲蓄率,另一個是股權融資欠發達。央行周小川行長在G20財長和央行行長會上就提出過這一看法。我們的研究分析顯示,若考慮這兩個因素,中國的整體負債水平可能相對正常。

高儲蓄率必然帶來高負債

從個體企業和家庭的微觀角度來說,更多的儲蓄意味著借貸需求更少。但宏觀意義上的含義卻有所不同,因為儲蓄和借貸活動并非在經濟體的各部門均勻分布。我國家庭部門為凈儲蓄者,而企業部門為凈借貸者。家庭部門的高儲蓄率意味著更多的儲蓄盈余可以轉化為企業部門的投資。這一轉化過程除非通過股市實現,否則就會導致借款人積累更多的債務。正因為如此,儲蓄成為現代經濟增長理論的一個重要變量。高儲蓄通過快速動員資源為投資增長提供融資,進而加快經濟發展的步伐。

我們用國際清算銀行(BIS)的非金融負債數據考察儲蓄率與債務占比之間的關系,涵蓋所有被BIS列為“新興市場”的國家,發現儲蓄率與債務—GDP之比存在正相關關系。相關性程度因樣本規模而有所不同,但正相關性自身很穩健。回歸分析結果也顯示總體國民儲蓄率每提高1個百分點,總體債務占GDP之比就提高3.6個百分點。基于這一相關性,中國的債務占GDP之比與其高儲蓄率基本一致,因此屬正常情況。

分析中并沒有涵蓋發達國家主要出于兩方面的考慮。一方面,大多數發達國家的情況是債務水平較高和儲蓄率較低;但這也許是不同經濟發展階段的結果。許多發達市場(如日本)在其發展階段儲蓄率也較高。而美國等經濟體雖然國內儲蓄率低,但大量依靠借債來彌補資金缺口。另一方面,這些國家的債務結構也不相同,因而政策含義不同。不少發達市場同樣有較多的政府債務。盡管在大部分情況下這并不會直接抑制這些國家的借貸能力(部分原因是這些國家的貨幣曾經或依然是儲備貨幣),但至少在一定程度上影響了財政擴張政策。

融資方式與高負債相關

在特定增速水平下,融資方式的選擇是金融體系結構的反映。我國經濟總融資的95%為債務融資,股權融資僅占不到5%(2015年)。要使股市成為能起更大作用的融資渠道,需要對股權融資體制進行重大改革。在沒有足夠發達股市的背景下,經濟增長仍需通過債務累積的方式(銀行貸款和債券)獲得融資。我們做的融資結構對債務率影響的回歸分析結果顯示股市增長與債務率上升呈負相關關系,也即股市增長越快則債務累積越慢。

鑒于該數據集為長時間的面板數據,我們對數據集進行一階差分來消除不平穩性。這意味著相關系數的絕對大小不如相關性的方向更有意義。此外,考慮到要檢測的是股市發展和債務比率的相關性,因而股市市值占GDP之比并不是一個完美的解釋變量(主要是因為波動性太大)。盡管有這兩個附加說明,但回歸分析的結果仍與我們的預期一致。另一種回歸分析僅使用 1999-2007 年的數據,避開了亞洲金融危機和 2008 年全球金融危機期間,因為這段時期大部分國家的股市市值占GDP百分比降至個位數。剔除兩次金融危機的回歸分析結果顯示,相關系數大概是原先的四倍。

基建投資推高單位GDP信貸強度

近年來我國資本回報率明顯下降,引發了市場關于我國債務效率的擔憂。畢竟,目前貸款余額增速為13%左右,而名義GDP的增速僅為7%。 2015年每生產1單位的GDP大約需要3個單位的信貸支持,而在金融危機前2007,需要的信貸支持不過0.8個單位左右。很多市場觀察人士由此推斷我國的債務、投資效率低下,難以持續。我們對此觀點并不認同,因為上述觀點忽視了我國投資結構發生的巨大變化。

我國經濟增長的驅動力已經從勞動密集型的出口轉變為資本密集型的投資,這自然會增加單位GDP使用的資本規模。投資對GDP的貢獻已由危機前(2005-2007年)的37%, 上升到危機后(2010-2014年)的46%左右。尤其近年來,基建投資作為主要的逆周期調節工具在經濟增長中發揮了更加關鍵的作用。如果對比我國的基建投資在固定資產投資中的比重和每單位GDP的信貸使用來看,二者之間呈現明顯的正相關關系。這是因為基建投資的投入大,初始回報率低,投資周期長。簡單從投資回報率的角度來說無疑較為低下。但基建投資對經濟有巨大的外溢效應,包括降低其他部門的生產、運輸成本,提高經濟整體的生產效率等。根據我們的估算,2014-2015年間我國修建的鐵路、公路等交通類基礎設施,除去其自身對投資的直接貢獻之外,在未來5年內大約會產生約3%的GDP的外溢效應。世界銀行在全球范圍內也有類似估算,即基礎設施類的資本存量每上升1個百分點,對其他行業的總產出外溢效應大約為0.1個百分點。

適度的宏觀政策應對與改革并不矛盾

債務是現代經濟發展的重要組成部分,因而對于新興市場走向繁榮之路至關重要。然而,很少有人嘗試在理論或實證框架中對這一問題進行研究。這在很大程度上是因為債務問題并不適合標準的經濟理論。近年來,對金融關聯度的關注上升到對系統脆弱性的擔憂,導致市場試圖以實證方法來看待這一問題。但即便是那些最具影響力的研究中,結果一般也僅限于政府債務,結論也非常明確,即較低的負債通常有利于金融穩定,其政策含義大多模棱兩可。

我們則想通過量化分析來考察,當考慮到中國經濟的一些特殊性,如高儲蓄率和欠發達的金融市場之后,我國的債務率是否還是異常高企。而結論是,中國負債率可能并不算高。雖然就部分行業和企業而言高債務可能潛藏著金融風險,但整體而言,鑒于我國的高儲蓄率和欠發達的資本市場,負債率屬正常水平。其中的政策意義是,中國政府仍有采取宏觀政策應對的空間。

事實上,由于適度的宏觀政策應對有利于遏制債務通縮風險,從而可以創造平穩增長的條件,有助于推動勞動力和資本資源從非生產性部門進入生產性部門,有利于供給側改革的實質推進。

美國邁阿密一機場出現巨型UFO

美國邁阿密一機場出現巨型UFO  高墻之內:探訪泰國重刑犯監獄

高墻之內:探訪泰國重刑犯監獄  丹麥小貓擁有奇異大眼 睡覺時仍半睜

丹麥小貓擁有奇異大眼 睡覺時仍半睜

“雙頭姐妹”共享一個身體 已大學畢業

“雙頭姐妹”共享一個身體 已大學畢業  三萬英尺高空下的地球 沒想到竟如此美麗

三萬英尺高空下的地球 沒想到竟如此美麗  巴西:2016里約動漫節精彩上演 花式Cosplay美女趣味十足

巴西:2016里約動漫節精彩上演 花式Cosplay美女趣味十足

里約奧運會前瞻:美國男子體操隊運動員媒體寫真

里約奧運會前瞻:美國男子體操隊運動員媒體寫真  2016里約奧運會和殘奧會吉祥物亮相

2016里約奧運會和殘奧會吉祥物亮相  散落世界各地的宗教建筑 充滿魔幻色彩呈現視覺盛宴

散落世界各地的宗教建筑 充滿魔幻色彩呈現視覺盛宴

倫敦:著名“不爽貓”蠟像亮相杜莎館 與本尊合影傻傻分不清楚

倫敦:著名“不爽貓”蠟像亮相杜莎館 與本尊合影傻傻分不清楚  里約奧運會前瞻:美國女籃媒體寫真

里約奧運會前瞻:美國女籃媒體寫真  英女子瘋狂迷戀凱蒂貓 3萬英鎊存藏品

英女子瘋狂迷戀凱蒂貓 3萬英鎊存藏品

英國一核潛艇與商船相撞 核潛艇被撞壞

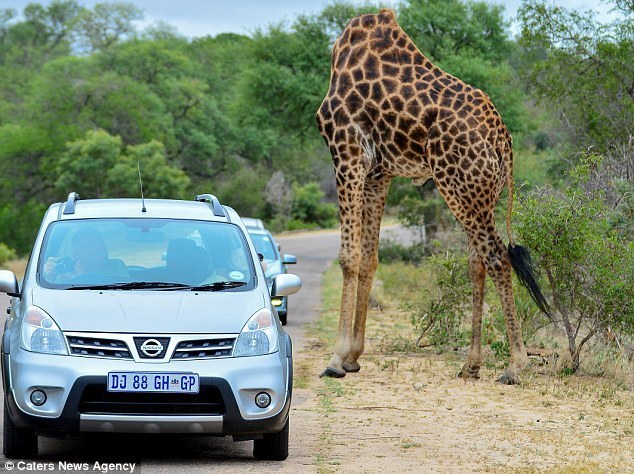

英國一核潛艇與商船相撞 核潛艇被撞壞  我的頭呢?動物“神走位”造視覺錯覺

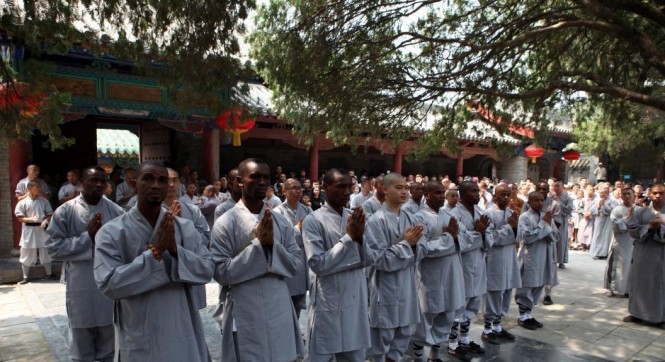

我的頭呢?動物“神走位”造視覺錯覺  非洲弟子少林寺修行 釋永信出席開班儀式

非洲弟子少林寺修行 釋永信出席開班儀式

湖北十堰現“綠松石王”重達215公斤 價格過千萬

湖北十堰現“綠松石王”重達215公斤 價格過千萬  鄉村教師街頭賣唱 賺錢為學生買教具

鄉村教師街頭賣唱 賺錢為學生買教具  萬萬沒想到!9歲女孩頭竟皮植入4個氣球

萬萬沒想到!9歲女孩頭竟皮植入4個氣球