國際資本會再度流入中國,但依然會出現一定的波動性。中國應該對此做充足的準備措施

2012年中國的國際資本流動表現出劇烈的波動性。

學界和商界開始研究流動性泛濫的宏觀環境下,新興市場國家國際資本流動的決定因素。盡管目前各方仍有爭論,但已達成以下共識:其一,一國經濟增長率和利率是吸引資本流入的主要拉動因素,其二,發達國家釋放的流動性,以及金融市場風險偏好的變化是資本流入新興國家的重要推動因素。在此基礎上,可以將2012年中國資本流動的波動性歸納于以下四個原因:

首先,發達國家金融市場避險情緒波動影響資本流入。由于歐債危機惡化,6月芝加哥期權交易所波動性指數達到26.66的高點,而6月正是中國資本流入下降的高峰期。投資者避險需求上升,國際資本大量涌入美日等國;與此同時,歐元區銀行業需要進一步去杠桿化,資金大量撤離中國香港和內地市場。其后,隨著8月歐元區金融情緒逐漸緩解,且美國進一步推出QE3(第三次量化寬松),國際資本的風險偏好逐漸上升,國際資本流出中國市場速度減緩。

其次,央行降息導致資本流入減少。決定一國國際資本流動最重要的因素,是該國基準利率與美國聯邦基準利率之差。央行在6月和7月連續兩次降息,雖然能有效刺激經濟增長,但也會降低中國金融資產對境外資本的吸引力。此外,在9月國際金融市場緊張形勢緩解后,投資者還會進一步提高對利率的敏感程度,將短期資本投向其他利率更高的新興市場。

再次,中國經濟增長速度相對放緩導致吸引力下降。盡管經濟成功實現軟著陸,但是由于人口紅利逐漸衰減,中國經濟潛在增長率即將從10%降至8%左右。經濟增速的下調降低了中國市場對國際資本的吸引力。

最后,人民幣升值預期下降是資本流出的重要原因。從2005年匯改以來,市場對人民幣一直持有強烈的看漲預期,外資只需將資金存放在國內銀行,每年至少可以獲得2%的套匯收益,因此國內外投資者都偏好人民幣資產,升值預期一直是“熱錢”流入的重要因素。然而,2012年人民幣匯率的雙向波動降低了投資者對人民幣資產的偏好,且隨著人民幣匯率水平逐漸趨近均衡狀態,升值預期對國際資本流動的影響將日益式微。

2012年多重因素交迭導致資本流動出現大幅波動,基于同樣的分析框架,估計2013年國際資本會再度流入中國,但依然會出現一定的波動性。這是因為:

首先,美日歐的量化寬松繼續釋放多余流動性。然而,發達國家政府和居民還將繼續實施痛苦的“去杠桿化”,金融市場的流動性難以進入實體經濟。隨著避險需求下降,這些多余的流動性將會選擇利率和增長率更高的新興市場國家。按照此前的經驗,其中很大一部分資金會流入中國。

其次,中國經濟溫和回升將支持國際資本流入。預計中國2013年GDP增速為8.4%左右,增速較2012年上升約0.6個百分點。相對應,隨著歐元區金融市場緊張情緒逐漸消退,全球增長步伐將會加快。逐漸回暖的全球宏觀經濟環境會改善跨國公司的盈利水平,增加企業信心,從而使國際并購活動恢復增長,增加對中國直接投資的需求。

再次,國內居民對外幣資產的需求推動資本流動。2012年前三個季度國際資本凈流入下降的主要原因是國內銀行增加海外信貸,以及外資銀行減少對國內信貸投放,導致其他投資項出現了1936億美元的逆差。這實際反映了在人民幣匯率雙邊波動趨勢下,居民對外匯資產需求增加,表明未來中國資本流出的主體將由官方逐漸轉向民間,這種轉變也是國際資本波動性繼續上升的過程。

最后,值得警惕的是國際資本流入逆轉的風險。盡管發達國家央行陸續出臺大規模的寬松貨幣政策,但美聯儲已為退出寬松貨幣政策設定條件,若市場預期美國在2014年左右達到退出寬松貨幣政策的門檻,那將會引發全球利率市場和國際資本流動的大幅調整,中國應該對此做充足的準備措施。(文/肖立晟

作者單位為中國社科院世界經濟與政治研究所)

安迪上線!劉濤受邀出席巴黎時裝周酷帥啟程

安迪上線!劉濤受邀出席巴黎時裝周酷帥啟程  古裝最美“眉心墜”造型,她艷壓賈靜雯奪冠

古裝最美“眉心墜”造型,她艷壓賈靜雯奪冠  劉濤蠟像揭幕 “霓凰郡主”造型簡直太像

劉濤蠟像揭幕 “霓凰郡主”造型簡直太像

首次披露與宋喆離婚內幕 楊慧:宋喆和馬蓉不是同學

首次披露與宋喆離婚內幕 楊慧:宋喆和馬蓉不是同學  美國邁阿密一機場出現巨型UFO

美國邁阿密一機場出現巨型UFO  高墻之內:探訪泰國重刑犯監獄

高墻之內:探訪泰國重刑犯監獄

丹麥小貓擁有奇異大眼 睡覺時仍半睜

丹麥小貓擁有奇異大眼 睡覺時仍半睜  “雙頭姐妹”共享一個身體 已大學畢業

“雙頭姐妹”共享一個身體 已大學畢業  三萬英尺高空下的地球 沒想到竟如此美麗

三萬英尺高空下的地球 沒想到竟如此美麗

巴西:2016里約動漫節精彩上演 花式Cosplay美女趣味十足

巴西:2016里約動漫節精彩上演 花式Cosplay美女趣味十足  里約奧運會前瞻:美國男子體操隊運動員媒體寫真

里約奧運會前瞻:美國男子體操隊運動員媒體寫真  2016里約奧運會和殘奧會吉祥物亮相

2016里約奧運會和殘奧會吉祥物亮相

散落世界各地的宗教建筑 充滿魔幻色彩呈現視覺盛宴

散落世界各地的宗教建筑 充滿魔幻色彩呈現視覺盛宴  倫敦:著名“不爽貓”蠟像亮相杜莎館 與本尊合影傻傻分不清楚

倫敦:著名“不爽貓”蠟像亮相杜莎館 與本尊合影傻傻分不清楚  里約奧運會前瞻:美國女籃媒體寫真

里約奧運會前瞻:美國女籃媒體寫真

英女子瘋狂迷戀凱蒂貓 3萬英鎊存藏品

英女子瘋狂迷戀凱蒂貓 3萬英鎊存藏品  英國一核潛艇與商船相撞 核潛艇被撞壞

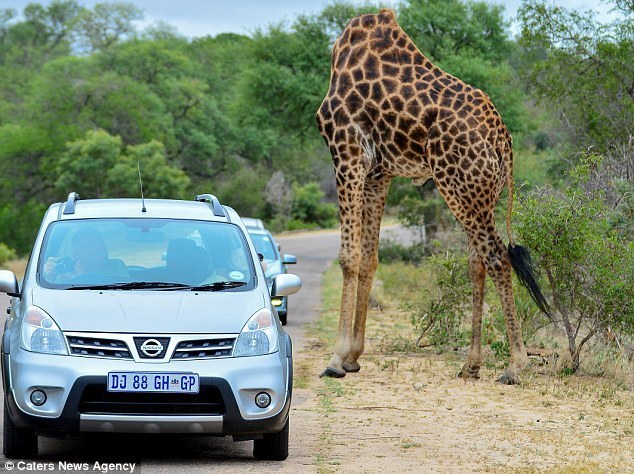

英國一核潛艇與商船相撞 核潛艇被撞壞  我的頭呢?動物“神走位”造視覺錯覺

我的頭呢?動物“神走位”造視覺錯覺