□南華期貨研究所 張靜靜

去年9月底以來,人民幣兌美元即期匯率由貶轉(zhuǎn)升,漲勢(shì)迅猛,一度于本月14日創(chuàng)出6.2124的歷史新高,同期人民幣中間價(jià)也逼近匯改后高位。從外匯占款余額變動(dòng)及離岸市場(chǎng)人民幣遠(yuǎn)期匯率(NDF)走勢(shì)來看,近階段人民幣匯率持續(xù)升值并非“熱錢”涌入所致,而是中國經(jīng)濟(jì)反彈提升人民幣升值預(yù)期的結(jié)果。預(yù)計(jì)人民幣匯率短期內(nèi)將繼續(xù)升值,有望突破6.2,但中長期升值動(dòng)力則比較有限。

人民幣升值與“熱錢”無關(guān)

2011年下半年,出于對(duì)中國經(jīng)濟(jì)下行的擔(dān)憂,國際“熱錢”開始流出中國市場(chǎng);去年上半年,看空中國經(jīng)濟(jì)的情緒進(jìn)一步高漲,“熱錢”流出的規(guī)模不斷增加,并間接影響了人民幣匯率走勢(shì)。2012年4-7月間,人民幣匯率中間價(jià)及即期匯率的貶值幅度分別為0.6%和1.0%。

2012年7月之后,人民幣即期匯率走勢(shì)出現(xiàn)反轉(zhuǎn)。今年以來,人民幣匯率延續(xù)強(qiáng)勢(shì)。筆者認(rèn)為人民幣匯率此番升值得益于去年三季度以來中國經(jīng)濟(jì)釋放的反彈信號(hào),與“熱錢”無關(guān)。數(shù)據(jù)顯示,2012年9-12月我國新增外匯占款總規(guī)模為2132.65億元,扣除貿(mào)易順差及實(shí)際利用外資金額(FDI)后,所得“熱錢”凈流入規(guī)模均為負(fù)值。

短期仍存升值預(yù)期

NDF代表了海外市場(chǎng)對(duì)人民幣匯率的未來預(yù)期。今年以來,NDF與人民幣中間價(jià)、即期匯率一同保持升勢(shì),且NDF與中間價(jià)差值幾乎縮小至零,表明市場(chǎng)對(duì)人民幣匯率的看跌情緒已經(jīng)降溫,甚至出現(xiàn)人民幣匯率升值預(yù)期。

另外,本周共有15家經(jīng)營人民幣業(yè)務(wù)的香港銀行同15家前海企業(yè)簽署了跨境人民幣貸款項(xiàng)目,協(xié)議總金額約為20億元。這標(biāo)志著人民幣國際化進(jìn)程又向前推進(jìn)了一步,同時(shí)市場(chǎng)對(duì)人民幣需求增加的預(yù)期也將在短期內(nèi)成為人民幣匯率升值的另一砝碼。

預(yù)計(jì)在樂觀情緒及需求預(yù)期的引導(dǎo)下,人民幣即期匯率有望于一季度升破6.2。

中長期升值動(dòng)力有限

2012年7月以來,除歐元兌人民幣出現(xiàn)8.92%的升幅外,其余主要外幣均相對(duì)人民幣貶值,其中美元、日元、英鎊、澳元及加元相對(duì)人民幣的貶值幅度分別達(dá)到0.79%、15.1%、0.37%、1.45%及1.41%。同期人民幣實(shí)際有效匯率也由108.67升至110.16。盡管匯率升值既可控制輸入型通脹風(fēng)險(xiǎn),又可降低進(jìn)口企業(yè)成本,但在通脹仍處可控范圍且內(nèi)需相對(duì)疲軟之際,匯率升值對(duì)國內(nèi)經(jīng)濟(jì)的益處并不顯著。在中國對(duì)外貿(mào)易中歐洲占比不足20%,且在歐元區(qū)經(jīng)濟(jì)衰退的影響下該比例在2012年已經(jīng)下降了3個(gè)百分點(diǎn),而美日等經(jīng)濟(jì)體與中國之間的貿(mào)易占比則逐步上升。也就是說,人民幣匯率對(duì)歐元貶值帶來的貿(mào)易貢獻(xiàn)并不足以彌補(bǔ)人民幣匯率對(duì)其他主要外幣升值引起的貿(mào)易損失。

另外,正值英日央行繼續(xù)開閘放水,歐美央行調(diào)整貨幣政策方向之際,發(fā)達(dá)經(jīng)濟(jì)體為謀求發(fā)展不惜以貨幣戰(zhàn)為代價(jià),其結(jié)果是其貨幣信譽(yù)的喪失。人民幣不應(yīng)跟從,且只有穩(wěn)定的匯率才能促進(jìn)國內(nèi)經(jīng)濟(jì)健康有序的發(fā)展,同時(shí)確保人民幣國際化進(jìn)程的順利推進(jìn)。這也是人民銀行反復(fù)強(qiáng)調(diào)人民幣匯率已基本實(shí)現(xiàn)均衡水平的重要原因。

安迪上線!劉濤受邀出席巴黎時(shí)裝周酷帥啟程

安迪上線!劉濤受邀出席巴黎時(shí)裝周酷帥啟程  古裝最美“眉心墜”造型,她艷壓賈靜雯奪冠

古裝最美“眉心墜”造型,她艷壓賈靜雯奪冠  劉濤蠟像揭幕 “霓凰郡主”造型簡(jiǎn)直太像

劉濤蠟像揭幕 “霓凰郡主”造型簡(jiǎn)直太像

首次披露與宋喆離婚內(nèi)幕 楊慧:宋喆和馬蓉不是同學(xué)

首次披露與宋喆離婚內(nèi)幕 楊慧:宋喆和馬蓉不是同學(xué)  美國邁阿密一機(jī)場(chǎng)出現(xiàn)巨型UFO

美國邁阿密一機(jī)場(chǎng)出現(xiàn)巨型UFO  高墻之內(nèi):探訪泰國重刑犯監(jiān)獄

高墻之內(nèi):探訪泰國重刑犯監(jiān)獄

丹麥小貓擁有奇異大眼 睡覺時(shí)仍半睜

丹麥小貓擁有奇異大眼 睡覺時(shí)仍半睜  “雙頭姐妹”共享一個(gè)身體 已大學(xué)畢業(yè)

“雙頭姐妹”共享一個(gè)身體 已大學(xué)畢業(yè)  三萬英尺高空下的地球 沒想到竟如此美麗

三萬英尺高空下的地球 沒想到竟如此美麗

巴西:2016里約動(dòng)漫節(jié)精彩上演 花式Cosplay美女趣味十足

巴西:2016里約動(dòng)漫節(jié)精彩上演 花式Cosplay美女趣味十足  里約奧運(yùn)會(huì)前瞻:美國男子體操隊(duì)運(yùn)動(dòng)員媒體寫真

里約奧運(yùn)會(huì)前瞻:美國男子體操隊(duì)運(yùn)動(dòng)員媒體寫真  2016里約奧運(yùn)會(huì)和殘奧會(huì)吉祥物亮相

2016里約奧運(yùn)會(huì)和殘奧會(huì)吉祥物亮相

散落世界各地的宗教建筑 充滿魔幻色彩呈現(xiàn)視覺盛宴

散落世界各地的宗教建筑 充滿魔幻色彩呈現(xiàn)視覺盛宴  倫敦:著名“不爽貓”蠟像亮相杜莎館 與本尊合影傻傻分不清楚

倫敦:著名“不爽貓”蠟像亮相杜莎館 與本尊合影傻傻分不清楚  里約奧運(yùn)會(huì)前瞻:美國女籃媒體寫真

里約奧運(yùn)會(huì)前瞻:美國女籃媒體寫真

英女子瘋狂迷戀凱蒂貓 3萬英鎊存藏品

英女子瘋狂迷戀凱蒂貓 3萬英鎊存藏品  英國一核潛艇與商船相撞 核潛艇被撞壞

英國一核潛艇與商船相撞 核潛艇被撞壞  我的頭呢?動(dòng)物“神走位”造視覺錯(cuò)覺

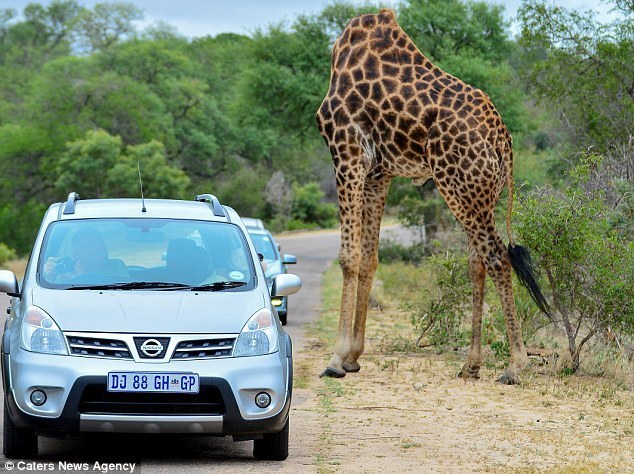

我的頭呢?動(dòng)物“神走位”造視覺錯(cuò)覺