國際金融危機后,G20國家在危難中達成了重要共識――避免貨幣競爭性貶值。這一承諾將在今年受到嚴峻考驗:一些令人震驚的越權行為正在發生,部分國家政府開始插手央行事務。毫不夸張地說,全球正處于一場貨幣戰爭的邊緣。

自去年三季度以來,日元即進入快速貶值通道,對美元從78一路跌至90附近。盡管如此,剛剛結束的日本央行議息會議又決定,將日本的通脹目標提高至2%,同時效仿美聯儲采取“開放式資產購買計劃”。顯然,在安倍領銜的自民黨面前,日本央行無力阻攔其“救市”決心。

德國央行行長魏德曼對此深感憂慮,他在題為“央行獨立性處于險境”的演講中特別提到日本政府施壓央行將導致匯率政治化。無獨有偶,歐洲央行行長馬里奧?德拉吉也于本月表示,央行的獨立時代即將結束,各大央行可能迫于各自政府的壓力,陷入競相推動本幣貶值的貨幣戰;英國央行行長默文?金預計,今年貨幣戰爭可能激化;俄羅斯央行第一副主席烏留卡耶夫也判斷,全球正處于一場新的貨幣戰爭邊緣。

眾所周知,發達國家的央行獨立性受法律保護,政府不得干預央行的政策和行長人選,部分央行行長的任期通常會跨過政府領導人任期,這些央行行長的注意力原本應該集中在控制通脹上。

如今,上述情況已發生變化:大多數國家復蘇緩慢甚至經濟發展停滯不前,使得制定貨幣政策不再僅僅是技術官僚的工作。不少央行行長幾乎別無選擇地放棄初衷,將利率維持在歷史低位,推出各種非常規的貨幣政策,各類QE層出不窮。不可否認,這些貨幣政策帶有日益濃重的政治意味。

央行政策獨立性本身是好是壞,這個問題已不再那么重要。人們真正在意的是,一旦日本引導日元貶值,其他國家會否跟進?一旦日本央行被迫過度注入流動性,會否引發國際資本市場泡沫?一旦全球匯率戰來臨,中國應該如何應對?

對于中國來說,如果其他經濟體開打匯率戰,中國將被置于極其困難的境地。首先,美國很可能會力挺日本,以減輕日本對華貿易方面的劣勢和依賴;其二,任何引導人民幣貶值的舉動,都會招致國際社會的壓力、指責甚至貿易報復。

一位曾在中國央行從事研究工作的教授預計,2013年期間,人民幣升值的國際壓力尤其是來自美國的壓力較去年會大些,人民幣對美元可能會升值,至少不會貶值。由此看來,各國貨幣相對于美元緩步貶值同人民幣相對于主要貨幣小幅升值的態勢并存,很可能是未來全球匯率戰的主要演繹模式。

(據新華社)

安迪上線!劉濤受邀出席巴黎時裝周酷帥啟程

安迪上線!劉濤受邀出席巴黎時裝周酷帥啟程  古裝最美“眉心墜”造型,她艷壓賈靜雯奪冠

古裝最美“眉心墜”造型,她艷壓賈靜雯奪冠  劉濤蠟像揭幕 “霓凰郡主”造型簡直太像

劉濤蠟像揭幕 “霓凰郡主”造型簡直太像

首次披露與宋喆離婚內幕 楊慧:宋喆和馬蓉不是同學

首次披露與宋喆離婚內幕 楊慧:宋喆和馬蓉不是同學  美國邁阿密一機場出現巨型UFO

美國邁阿密一機場出現巨型UFO  高墻之內:探訪泰國重刑犯監獄

高墻之內:探訪泰國重刑犯監獄

丹麥小貓擁有奇異大眼 睡覺時仍半睜

丹麥小貓擁有奇異大眼 睡覺時仍半睜  “雙頭姐妹”共享一個身體 已大學畢業

“雙頭姐妹”共享一個身體 已大學畢業  三萬英尺高空下的地球 沒想到竟如此美麗

三萬英尺高空下的地球 沒想到竟如此美麗

巴西:2016里約動漫節精彩上演 花式Cosplay美女趣味十足

巴西:2016里約動漫節精彩上演 花式Cosplay美女趣味十足  里約奧運會前瞻:美國男子體操隊運動員媒體寫真

里約奧運會前瞻:美國男子體操隊運動員媒體寫真  2016里約奧運會和殘奧會吉祥物亮相

2016里約奧運會和殘奧會吉祥物亮相

散落世界各地的宗教建筑 充滿魔幻色彩呈現視覺盛宴

散落世界各地的宗教建筑 充滿魔幻色彩呈現視覺盛宴  倫敦:著名“不爽貓”蠟像亮相杜莎館 與本尊合影傻傻分不清楚

倫敦:著名“不爽貓”蠟像亮相杜莎館 與本尊合影傻傻分不清楚  里約奧運會前瞻:美國女籃媒體寫真

里約奧運會前瞻:美國女籃媒體寫真

英女子瘋狂迷戀凱蒂貓 3萬英鎊存藏品

英女子瘋狂迷戀凱蒂貓 3萬英鎊存藏品  英國一核潛艇與商船相撞 核潛艇被撞壞

英國一核潛艇與商船相撞 核潛艇被撞壞  我的頭呢?動物“神走位”造視覺錯覺

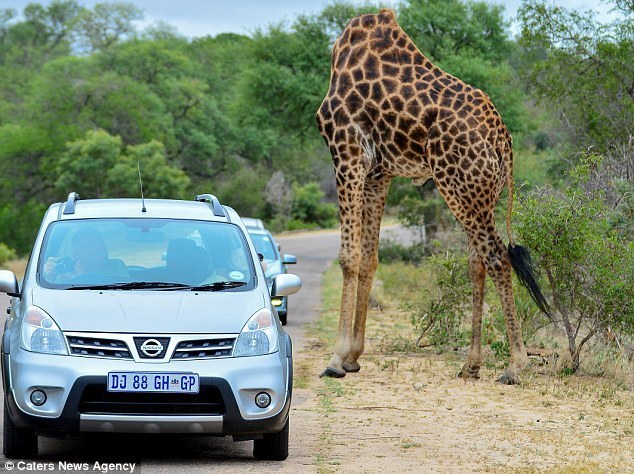

我的頭呢?動物“神走位”造視覺錯覺