近期,銀行理財亂象集中爆發,銷售環節中諸如搭售、隱瞞產品風險等其他違規現象屢禁不止。推究背后機制,銀行基層經營的績效薪酬體系很可能是種種失當行為的禍根。

“我的收入分配標準是以基本薪酬為基礎,績效考核為主體。”某中型銀行一家支行理財經理吳某在采訪中稱,不少中小銀行理財經理的每月基本工資只有三四千,但靠績效提成以及“特殊產品”的“外快”收入卻上萬。

而從更高的維度透析,一家股份制銀行一名資深理財經理告訴本報,國內的理財市場還處于半市場化階段,銀行的總分行制度造成分支行權力大,“關著門做事外面很難察覺”。

“風險測試”或是推銷產品的“幌子”

吳某向記者透露了兩點理財經理們“不可告人”的工作“心得”。

其一,所謂的為客戶進行風險測評和資產配置的美好初衷,落實到了基層操作層面,就可能被部分客戶經理扭曲為推銷產品的“幌子”。她稱,銀行同一時期銷售的理財產品,都會因其拉動中間收入的幅度不同(零售團隊靠中間收入利潤計薪),或是外部第三方合作的產品方提供的提成不同,往往在理財經理們的心里有個座次排位。與此同時,分行會下達一些短期性的突擊目標,比如重點推介某款創新理財產品,或是重點完成某款代銷基金或保險,而這也會被吳某優先推薦給客戶。

支行的默許是第二條秘密“心得”。她稱,支行長每年會把零售業務目標拉高20%以上,還需應付短期突擊性專項指標。在向上爭取費用、額度、獎金等實際利益的推動下,分支行層層加碼績效考核指標,并轉手將指標壓力分解給基層。為了完成那些實際難以達到的指標,“睜一只眼閉一只眼”的管理就長期存在。

對于近期屢被曝出的支行私售事件,吳某在回應時顯得很淡定:“在我們圈子里這種私售邀約不罕見。會有一些市面上的‘投資公司’、‘資產管理公司’、‘私募基金’之類的,投了高風險高回報的項目,并成立各種名目的理財產品,或者干脆就是高利貸公司的融資計劃,因為這些公司沒有網點銷售渠道,單靠幾個客戶經理到處拉拉業務。”吳某說:“我們這些享有正規銀行客戶資源的人,就成了他們的‘攻關’對象。”

理財經理職責不僅是賣產品

而在規定的薪酬框架里,吳某告訴記者,她的酬勞包括一份基本工資,在此基礎上實行一種由行員等級和薪點積分作為指標的“以崗定薪”制度;另一部分是與“創造利潤的多少”直接掛鉤的“計件工資”,實行“按勞取酬”原則。

“但除了賣產品,理財經理的職責還有很多,任何一項做不好都可能被扣罰。”吳某稱,規定崗位工作還包括更新大廳LED顯示屏、管理客戶短信平臺、建立銷售檔案上交分行、通過多種方式為銀行挖掘潛在零售客戶、網銀等電子渠道的推銷、與其他業務交叉營銷等。

“其中客戶提升率(如100萬級別客戶提升至500萬級別)每季度考核一次,客戶的降級或流失都會帶來績效評估下降。客戶的有效投訴則會直接導致扣罰獎金,嚴重的會下崗。”她說。(一

財)

美國邁阿密一機場出現巨型UFO

美國邁阿密一機場出現巨型UFO  高墻之內:探訪泰國重刑犯監獄

高墻之內:探訪泰國重刑犯監獄  丹麥小貓擁有奇異大眼 睡覺時仍半睜

丹麥小貓擁有奇異大眼 睡覺時仍半睜

“雙頭姐妹”共享一個身體 已大學畢業

“雙頭姐妹”共享一個身體 已大學畢業  三萬英尺高空下的地球 沒想到竟如此美麗

三萬英尺高空下的地球 沒想到竟如此美麗  巴西:2016里約動漫節精彩上演 花式Cosplay美女趣味十足

巴西:2016里約動漫節精彩上演 花式Cosplay美女趣味十足

里約奧運會前瞻:美國男子體操隊運動員媒體寫真

里約奧運會前瞻:美國男子體操隊運動員媒體寫真  2016里約奧運會和殘奧會吉祥物亮相

2016里約奧運會和殘奧會吉祥物亮相  散落世界各地的宗教建筑 充滿魔幻色彩呈現視覺盛宴

散落世界各地的宗教建筑 充滿魔幻色彩呈現視覺盛宴

倫敦:著名“不爽貓”蠟像亮相杜莎館 與本尊合影傻傻分不清楚

倫敦:著名“不爽貓”蠟像亮相杜莎館 與本尊合影傻傻分不清楚  里約奧運會前瞻:美國女籃媒體寫真

里約奧運會前瞻:美國女籃媒體寫真  英女子瘋狂迷戀凱蒂貓 3萬英鎊存藏品

英女子瘋狂迷戀凱蒂貓 3萬英鎊存藏品

英國一核潛艇與商船相撞 核潛艇被撞壞

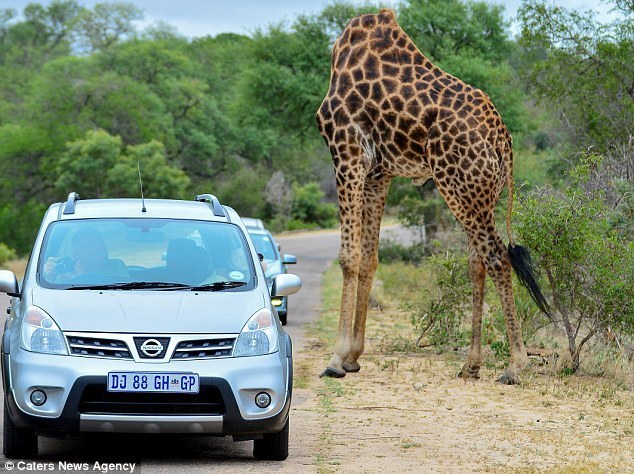

英國一核潛艇與商船相撞 核潛艇被撞壞  我的頭呢?動物“神走位”造視覺錯覺

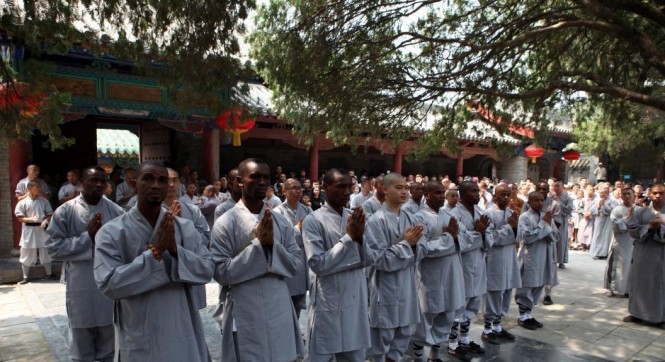

我的頭呢?動物“神走位”造視覺錯覺  非洲弟子少林寺修行 釋永信出席開班儀式

非洲弟子少林寺修行 釋永信出席開班儀式

湖北十堰現“綠松石王”重達215公斤 價格過千萬

湖北十堰現“綠松石王”重達215公斤 價格過千萬  鄉村教師街頭賣唱 賺錢為學生買教具

鄉村教師街頭賣唱 賺錢為學生買教具  萬萬沒想到!9歲女孩頭竟皮植入4個氣球

萬萬沒想到!9歲女孩頭竟皮植入4個氣球